本篇文章2142字,读完约5分钟

今天(3月3日),国有企业投资平台发行债券募集资金,又增加了绍兴金融投资有限公司新发行的20亿元民间债务,其中18亿元用于投资基金。此前,北京首钢基金有限公司还发行了5亿元公司债券,全部用于为三大产业基金筹集资金。

据统计分析,目前,地方金融下属投资机构或持股平台是主要的债券发行群体。然而,就基金方面而言,发行债券注入基金仍不是主流配置方向,或者只是为一些基金创造了保护外壳的条件。

由于疫情的影响,大多数投资机构的筹资进展停滞不前。记者从一些大型产业基金了解到,许多基金推迟了今年第一季度的筹资计划。在这方面,一些机构已经开始通过发行债券来缓解流动性。

从目前机构发债的情况来看,国有资产部门的背景机构仍然占绝大多数。据记者粗略统计,仅3月3日一天,新发行的公司债券和私人债务就有96只,所有两级以上的债券发行者的股权都可以找到市政国有股。其中,最高票面利率为7.8%,最低为3.0%;最高募集金额为40亿元人民币,最低募集金额为5000万元人民币。

3月3日,记者从绍兴金融投资有限公司获悉,该公司当天发行了绍兴金融投资有限公司2020年非公开发行公司债券(一期)。据有关介绍,本期公司债券募集资金不超过20亿元,其中2亿元用于补充营运资金,其余用于投资基金。

据工商信息,绍兴金融投资有限公司隶属于绍兴市财政局,主要从事股权投资、股权投资基金和项目投资。控股企业中,绍兴重点产业股权投资基金成立于2019年11月,无项目投资历史。

根据有关规定,基金正式备案后,必须在六个月内完成投资。然而,由于缺乏资金筹集,市场在提交基金后没有资金进行投资的情况并不少见。发行债券可以缓解流动性或改变其困境。

无独有偶,北京首钢基金有限公司最近也发行债券,用输血基金筹集资金。2020年2月26日,公司发行了首笔北京首钢基金有限公司公司债券。根据有关指示,本次债券募集资金不超过5亿元,其中2亿元用于北京首井丰台管理咨询中心(有限合伙),2亿元用于北京丰寿实业投资基金中心(有限合伙),1亿元用于京津冀实业合作发展投资基金(有限合伙)。

上述基金中,除京津冀产业协同发展投资基金(有限合伙)外,其他基金成立不到一年。如北京首井丰台管理咨询中心(有限合伙)成立于2019年2月,北京丰寿实业投资基金中心(有限合伙)成立于2019年3月。此外,从外国投资的角度来看,目前只记录了一项投资。

从目前数百亿和数千亿的产业投资基金的投资规模来看,上述基金的投资行为还有点初级。然而,这与基金本身期限短以及后续筹资资金有限有关。根据本次债券发行的要求,企业每年支付一次利息,票面利率为3.27%。这比大多数投资机构发行债券的利率高出约0.2%,最新的债务评级也是aaa,这表明企业急于发行债券来筹集资金。

3月1日,随着新证券法的实施,有关提高资本投资和债券利率的规定被删除,对债券融资行为的干预减少。事实上,包括上述债券发行在内的公司债券在资本方面获得了更多机会。

然而,记者发现,虽然相关企业的债券评级已经达到3a的最高水平,记者注意到,为输血资金而发行的债券仍然不是市场的主流配置。对于投资机构来说,通过发行债券来缓解融资困难仍不容易。

华泰证券指出,在疫情的影响下,货币政策不会收紧,不应有任何增持财政政策的悬念。稳定增长的最大可能性仍然是基础设施和房地产。因此,从政策环境来看,城市投资和房地产企业存在边际放松的可能性,这为城市投资平台和房地产债务的配置带来了积极性。

风统计显示,截至3月3日,建筑业和制造业的债券发行规模排名前五。从企业性质来看,房地产和医药生物产业的民营企业融资规模较大,其中医药生物产业主要受COVID-19肺炎防控债券发行的影响,核心民营企业为九洲通(20亿元)和科伦药业(20亿元)。

另一方面,息票率较高的企业信用债券的发行一直保持较高水平。去年11月7日,新三板上市公司北京李新忠投资有限公司(以下简称李新忠)公布了2018年非公开发行创新创业公司债券(一期)的发行结果。发行规模为3.4亿元,票面价格为票面利率的7.8%。募集资金将主要通过直接投资或设立契约型基金、公司型基金和有限合伙制企业,投资于处于种子期、初创期和成长期的创新型创业公司的股权。

然而,如上所述,公司债券发行的票面利率一般维持在3%~4%。一方面,这与信用债券利率下降和发行量大幅增加有关;另一方面,这也与充足的市场流动性有关。这表明市场上新信用债券的数量在增加,而收益率却在下降。

风统计显示,上周(2月24日至3月1日),一级市场信用债券(包括短期贷款、中期票据、公司债券和公司债券)共发行279只,与上周相比,总发行量为3182.34亿元。增加775.99亿元;然而,短期融资的发行率下降了2.24个基点,中期票据的发行率下降了17.48个基点,公司债券的发行率下降了33.54个基点。

由此可见,目前发行债券和为投资机构注入资金的做法并不主流,随着市场流动性的释放,发行债券的成本将进一步降低。这对城市投资、基础设施、水利等项目的融资是一件好事,也成为资金的主要配置方向。至于基金公司的融资问题,目前的发债融资可能只是杯水车薪。

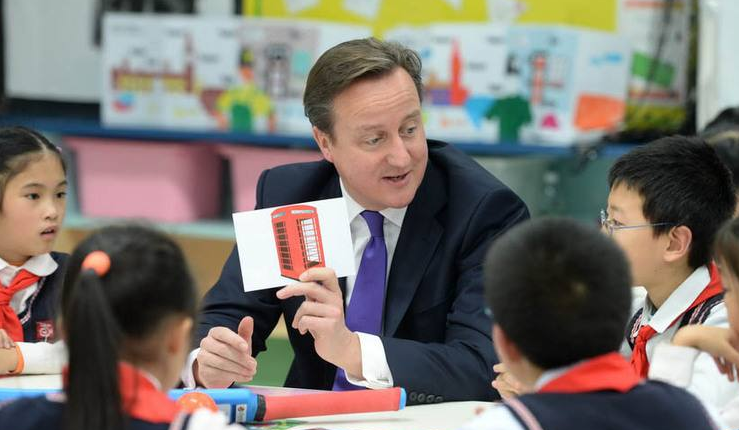

封面图片来源:照片网

全球新肺炎疫情实时查询

来源:人民视窗网

标题:疫情之下募资延后,投资机构发债为基金募资!国资系为主要发债群体,部分拟

地址:http://www.rm19.com/xbzx/7514.html